MOS已涨飞!半导体产业之分立器件

分立器件常用的主要是二极管及整流桥、三极管、晶闸管、MOSFET、IGBT等等,种类多,形态各异,2017年全球市场规模215亿美元,中国占据一半,其中功率半导体占据分立器件8成,其中MOSFET、二极管及整流桥、IGBT三者占功率半导体8成。

MOSFET高端外资垄断,低端国内企业有所涉足,但竞争力较弱;二极管及整流桥参与者较多,中国大陆及台湾都有较强竞争力;IGBT 90%依赖进口。

功率半导体主要应用领域汽车、高铁、充电桩、工业、消费电子等,电动汽车的使用量是传统汽车的5倍多,因此2017年以来,出现了较严重的供应短缺现象,随着未来电动汽车、充电桩的加速推广,行业迎来持续上升周期。

按照惯例,撸一撸三大功率半导体哪家强。

一、MOSFET,规模65亿美元

欧美日主导,主要企业:Infineon26.4%、OnSemi 13.4%、Renesas9.2%、Toshiba7.5%、STM7.3%、Vishay 5.8%、Alpha and Omega Semiconductor 4.7%、NXP3.6%、Microsemi 3%、MagnaChip Semiconductor 2.2%、ROHM 2%、IXYS 1.9%、Diodes Inc 1.5%、TI 1.2%;CR13 89.7%;

中国企业也不少,但规模都很小,如士兰微、华微电子、苏州固锝、杨杰科技、富满电子、韦尔股份、长电科技、台湾大中、台湾尼克松、台湾富鼎先进、台湾茂达电子、台湾强茂、台湾友顺等等,其中士兰微、华微电子规模领先。

二、二极管及整流桥,规模60亿美元

竞争充分,参与企业众多,主要企业:Vishay、ROHM、OnSemi、杨杰科技、FairChild、台湾强茂电子、台湾朋程科技、台湾半导体、Infineon、NXP、Diodes Inc、STM、台湾丽正国际、台湾虹扬科技;

三、IGBT,规模55亿美元

主要企业:Infineon24.5%、Mitsubishi 24.4%、Fuji 12.2%、Semikron 9.7%、Hitachi 3.2%、Onsemi3.1%、Vincotech 2.9%、ABB 2.6%、FairChild 2.5%、Danfoss 1.7%、嘉兴斯达半导体股份有限公司1.6%、Toshiba 1.4%、BOSCH 1.2%、IXYS 1.2%、株洲中车时代电气0.6%;CR15 92.9%;

国内其余企业如士兰微、华微电子、比亚迪、中航微电子、中环股份、杨杰科技等。

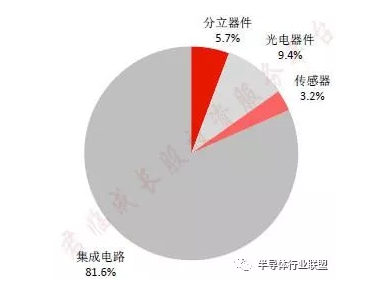

1、分立器件,包括功率半导体、光电子器件、传感器三大块。

从市场需求的角度来看,分立器件就跟纽扣、拉链之于衣服,哪里都少不了。

有IC Insights的统计数据为证,2016年分立器件(不含光电和传感器)全球出货量占半导体元件44%,是半导体元件第一大销量分支。

但分立器件的技术门槛毕竟偏低,因此全行业的销售额只有194亿美元,仅占半导体行业总产值的5.7%。

2016年全球半导体行业销售额占比

占比44%的出货量,只卖了5.7%的钱,这莫非就是传说中的低端制造业?

还真不是,即使是这相对冷门的领域,全球市场的70%依然被欧美日厂商垄断着,以IGBT为代表的高端功率器件依然有90%需要进口。

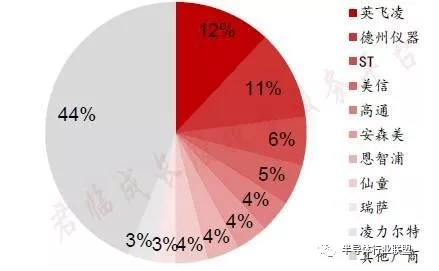

2015年全球功率半导体市场份额

数据来源:IC Insights

当然,和集成电路不同的是,功率半导体的产品更新速度要慢一点,资金投入规模也要小一些,这就给我国的创业者们留下了奋斗的时间和空间。

2、实际上,闯进来搞功率半导体的本土厂商并不止一家。

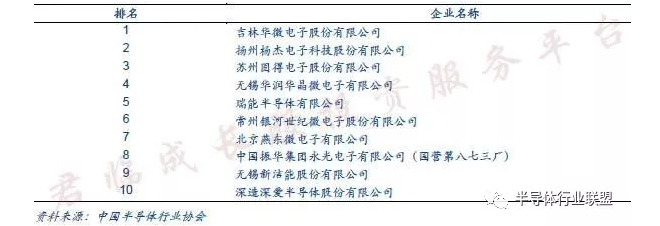

2016年中国功率半导体器件十强

在这个领域里,有1990年成立的苏州固锝,由苏州无线电元件十二厂联合多家公司投资,是全球最大的二极管生产商之一,每月产量可达2.5亿只,占世界产量的8%-9%。

有规模最大的华微电子,前身是1965年建立的吉林半导体器件厂,经验积累深厚,目前拥有22亿只/年的功率半导体封装能力。

跟他们比,扬杰科技就像个愣头青,迟至2006年才闯进来。

但是,仅仅十年,扬杰就排到了行业第二,营收与老大也只有毫厘之差。

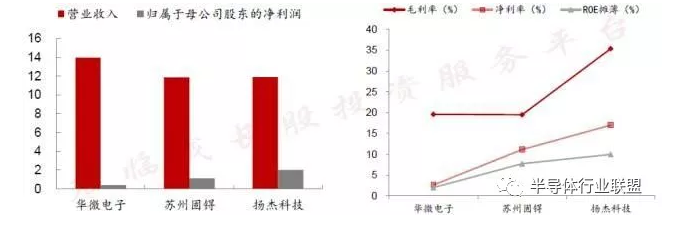

2016年,扬杰营收11.9亿,毛利率达到35%,净利率17%,远超老大华微和老三固锝。

联系方式

电话:0755-29962242

传真:0755-27455477

联系人:关敬超

手机:13922810002

QQ:3501688888

地址:深圳市宝安区西乡街道园艺园工业区23栋3楼

汕头分公司

联系人:关敬勇

手 机:13685658820

地 址:广东省汕头市潮南区陈店镇广明路52-54号

内容编辑

内容编辑